Единственное жилье можно продать без налога через 3 года после приобретения.

Вроде всё просто.

Но как определить, является ли жилье единственным?

Несмотря на то, что Налоговый кодекс довольно точно определяет критерии единственности жилья, ошибки при его определении встречаются довольно часто.

У налогоплательщиков.

У консультантов.

У сотрудников ФНС.

И даже, на официальном сайте ФНС.

Само по себе, допустить ошибку — это не страшно.

Важно, вовремя ее исправить. И устранить последствия, к которым ошибка уже привела.

В этом плане ФНС показывает пример, как поступать не следует.

Эта статья о том, как определить единственное жилье супругов и избежать последствий ошибки, которую совершила налоговая.

Критерии единственного жилья

Чтобы квартира считалась единственной, на дату ее продажи у налогоплательщика не должно быть в собственности:

- Других объектов жилой недвижимости;

- Долей в в других объектах жилой недвижимости;

- Объектов жилой недвижимости в совместной собственности супругов.

Более подробно о том, как определяется единственное жилье можно посмотреть в статье «Налог с продажи единственного жилья».

Казалось бы, все просто.

Но в 2021 году налоговая «придумала» новый критерий для определения единственного жилья.

Для супругов, имеющих жилые помещения в совместной супружеской собственности.

«Новые правила» от ФНС

13.04.2021 на сайте ФНС появилась статья НДФЛ: Как определяется единственное жилье у супругов.

В ней шла речь о том, что заместитель начальника Управления налогообложения доходов физических лиц ФНС Владислав Волков дал интервью журналу «Налоговая политика и практика».

Само интервью найти невозможно (у меня не получилось). Но статья написана «по мотивам» этого интервью.

Так вот, в ней говорилось о том, что если у супругов есть жилье в совместной собственности, то определять единственное оно или нет, нужно по новым правилам!

Которых в Налоговом Кодексе, вообще-то, нет …

Жилые помещения, не являющиеся совместно нажитыми при этом, не учитываются!

Забегая вперед, отмечу, что ошибку налоговая уже «исправила» и текст этой статьи сегодня отличается от первоначального.

Но Гугл помнит все.

Вот как выглядела эта статья до марта 2023 года:

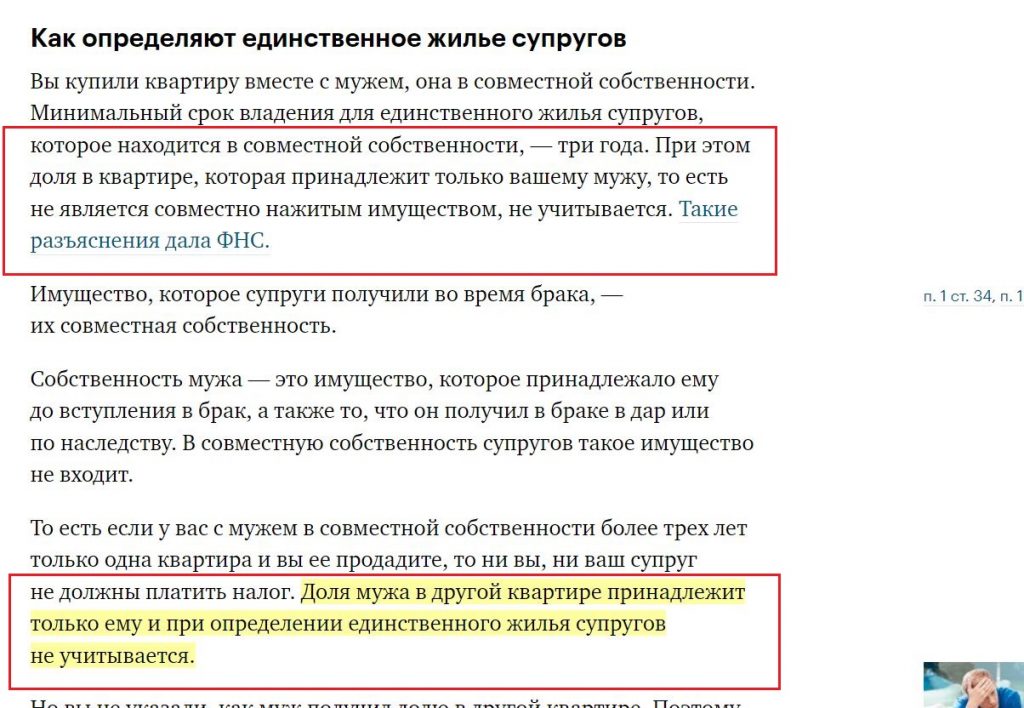

Вот, как выглядел выделенный блок до исправления:

А так он выглядит сегодня:

В первом случае «личная» недвижимость налогоплательщика не учитывается, а во втором — принимается во внимание!

Принятие рынком «новых правил»

Итак, налоговая «придумала» новые правила определения единственного жилья для совместной собственности супругов.

Эти правила позволяли получать налоговую льготу тем, кому она по закону не положена!

Как на это отреагировал рынок?

Принял все «на ура», за «чистую монету» …

На авторитетных ресурсах стали появляться статьи, в которых давались «разъяснения» новым правилам:

- Тинькофф Журнал «Как считать минимальный срок владения при продаже общей квартиры?»

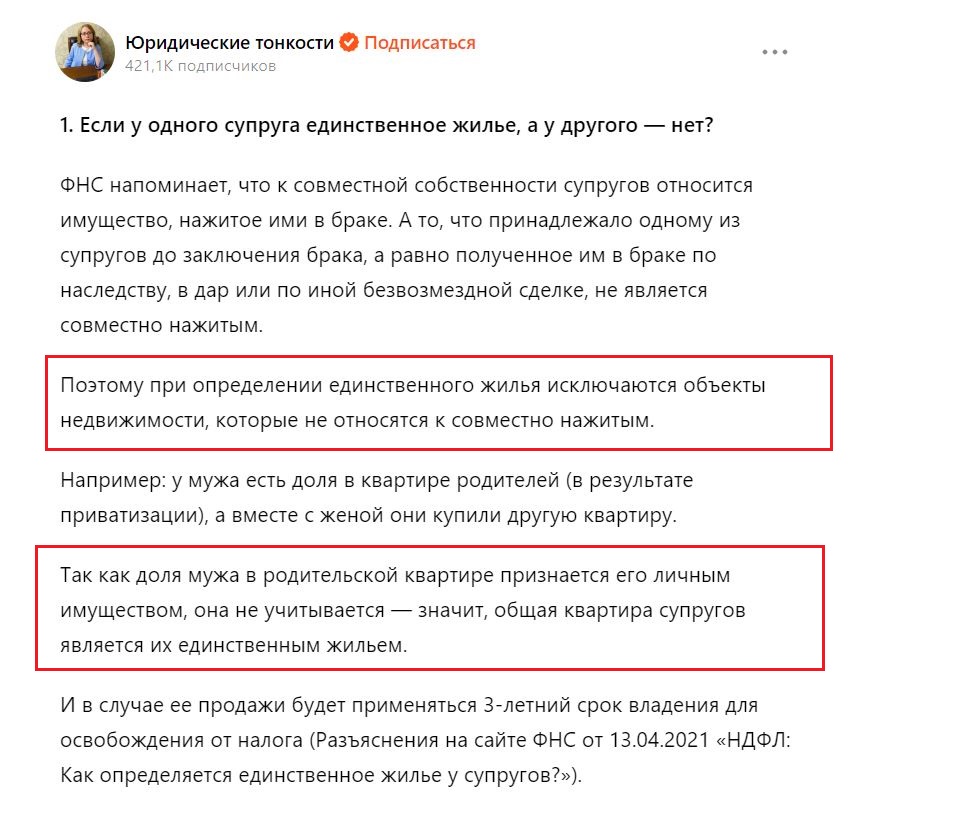

- Яндекс. Дзен «Когда налог с продажи единственного жилья придется заплатить, а когда нет: разъяснения ФНС».

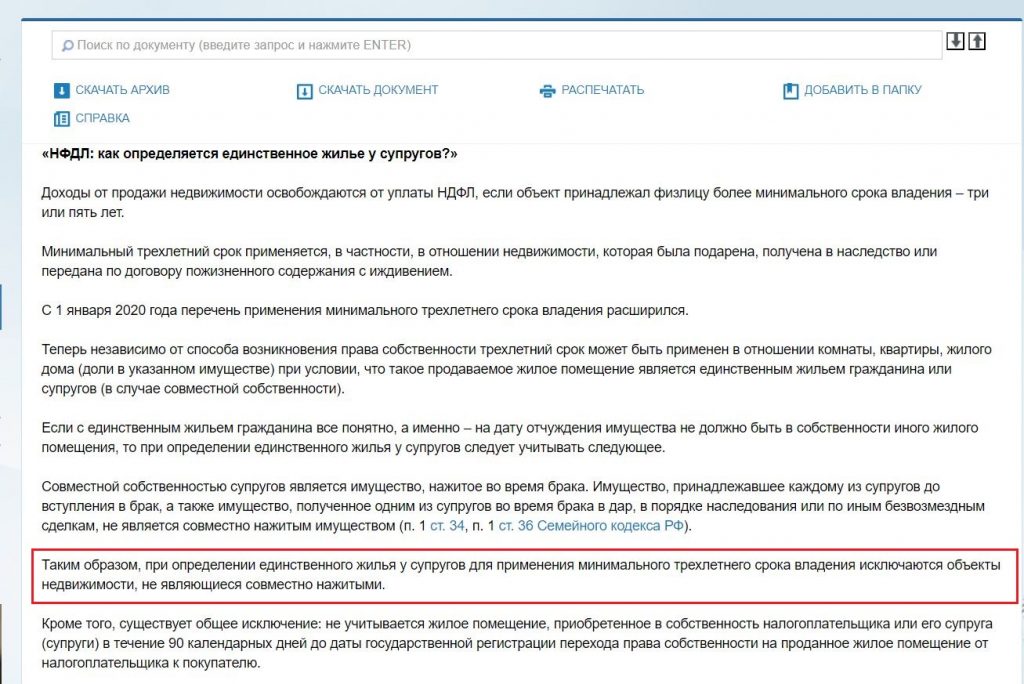

- АЮДР-Инфо «Информация ФНС РФ от 13.04.2021 «НФДЛ: Как определяется единственное жилье у супругов?»

На всех ресурсах информация не исправлена до сих пор.

Тинькофф Журнал:

Яндекс Дзен:

АЮДР-Инфо:

Появляются разъяснения новых «правил» от участников рынка на маркет-плейсах:

Все это продолжалось до марта 2023 года …

«Разоблачение»

В 2022 году налогоплательщик продал квартиру, полагая, что «по новым правилам» его жилье является единственным, и доход, полученный от продажи, не будет облагаться НДФЛ.

Однако в 2023 году получил от ФНС уведомление о необходимости задекларировать доход и заплатить налог.

Тогда он обратился за разъяснениями в Министерство Финансов РФ, в котором сослался на интервью Волкова на сайте ФНС.

МинФин ответил, что при определении единственного жилья в совместной супружеской собственности, следует учитывать все жилые помещения налогоплательщика: как совместно нажиты, так и те, которыми он владеет лично.

Позиция МинФина с позицией ФНС … не совпала.

Но это, еще не все.

Самое «интересное», что после этого ответа статья на сайте ФНС оказалась … исправлена.

При этом:

- не были даны какие-то разъяснения;

- не были принесены извинения;

- не поменялась дата публикации.

ФНС в прямом смысле сделала вид, что так все и было.

Разумеется, все налогоплательщики, которые «поверили» налоговой, должны будут заплатить НДФЛ.

Где ошиблась налоговая

Почему налоговая не права?

Ведь, сама по себе, идея заслуживает внимания.

Совместная собственность — это «особый» вид собственности, который определен Гражданским Кодексом.

Источник: п. 2 ст. 224 ГК РФ Понятие и основания возникновения общей собственности

Почему бы для него не определять единственность отдельно от личной собственности?

Потому что обязанность платить налоги лежит на каждом налогоплательщике конкретно!

Не могут участники совместной собственники подать «коллективную» декларацию. Такая возможность Налоговым Кодексом не предусмотрена.

А поскольку, каждый самостоятельно отчитывается о своих доходах, определять единственность жилья следует исходя из наличия собственности в любой форме: общей и/или личной.

Более того, если логику налоговой принять, как верную, то «новое правило» должно было распространяться не только на супругов, а на любых участников совместной собственности.

Но об этом, разумеется, не может идти и речи.

Выводы

Единственное жилье для супругов определяется ровно по тем же правилам, что и для всех других налогоплательщиков.

Вступление в брак и приобретение недвижимости в совместную супружескую собственность ничего для налогоплательщика не меняет.

Каждый налогоплательщик отчитывается только в отношении себя лично.

Достоверная информация, касательно налогового законодательства, находится в следующих источниках:

- Налоговый Кодекс РФ;

- Решения судов РФ;

- Письма Министерства Финансов РФ и Федеральной налоговой службы РФ.

Всё.

Если вы рассчитываете на налоговую льготу, применение этой льготы должно быть обязательно отражено в одном из первых двух источников и в третьем.

Мнения сотрудников налоговой, даже занимающих руководящие посты и даже, размещенные на официальном сайте ФНС, никакой юридической силы не имеют.

Обольщаться, в этом отношении, не стоит.

Это мой случай! Заполняла клиенту декларацию по старой информации. И статью эту до корректировок лично читала. Когда у клиента декларацию вернули, я обновляю эту же статью чтобы написать в налоговую пояснение, сослаться на эти пункты, и вуаля!!! «Переобулись!» Глазам не поверила)))) и хоть бы дату поменяли… неее))) как будто все так и было)))

Галина, а как в итоге решили ситуацию?

Здравствуйте! У нас с супругой две квартиры, обе куплены в браке. Одна квартира в собственности 100процентной у меня (за неё я плачу налоги каждый год), другая квартира в 100процентной собственности у неё (налоги каждый год платит она). Ещё раз хочу подчеркнуть, что куплены обе в браке, оформлены без всяких долей. Одна на меня, другая на неё. Хотим продать её квартиру, подскажите, пожалуйста, надо ли будет платить налог? Квартиру которой собственником является она приобрели 3,5 года назад. Получается это её единственное жилье? Или будет учитываться другая квартира, приобретённая в браке, которая записана на меня?

Добрый день!

Да, налог платить нужно будет. Для супруги ее квартира не является единственной, т.к. в совместной супружеской собственности у нее есть еще одна квартира. Несмотря на то, что она оформлена только на вас.

А как тогда рассчитывается сумма налога? Если у мужа нет другой собственности, а у меня есть, с чего он вдруг должен платить налог? Или, если же я должна платить налог (а он нет), как рассчитать долю квартиры, с которой я должна заплатить налог? Доли то не выделены, собственность совместная…

С этим разъяснением больше путаницы, чем ясности…

Если у мужа нет другой собственности, то его жилье является единственным. Соответственно, исходя из этого нужно исходить, определяя налоговые последствия.

О том, как супруги определяют размер дохода, подлежащий налогообложению, я написал вот в этой статье.

Налоги, вообще — тема сложная. Многие профессиональные участники рынка не разбираются. Т.ч. — терпения вам и усердия)

Извините, все равно не поняла. Как быть с налогом на нашу совместную квартиру, если он не должен платить налог ( у нег нет другой недвижимости), а я должна (у меня другая собственность есть)? Я плачу, а он нет? В каком объеме, если доли в совместной квартире не выделены?

Прочитала вашу статью и поняла, спасибо!

Это хорошо)

Вот, нахожусь в такой же ситуации. Косякнула налоговая, почему страдает плательщик?

Он действовал согласно написанного, мало того, я, к примеру, звонила на горячую линию, консультирвоалась ни один раз с инспектора и, мне все твердили, что да информация на сайте в статье правдивая, мы реально ничего не должны платить. И тут прилетает требование об уплате.

То есть по факту это чисто произвол.

Да, так и есть, к сожалению.

А можно все-же избежать уплаты? Если на момент продажи мы могли отложить средства и заплатили бы, то после всех обращений и уверений с их стороны, потратили их на стройку. То теперь у меня прям дело принципа с ними закуситься. Потому что это отвратительно. Но хотелось бы знать если ли удачная судебная практика на этот счёт. Муж титульный собственник, имел 1/2 добрачки. У меня это единственное жилье было. Сейчас уже вероятно поздно делать распределение о доходах и что я получила все деньги с продажи?

Не платить налог на том основании, что ошиблась налоговая, невозможно. Законодательство в этом случае освобождает налогоплательщика от уплаты штрафа и пени. Вот письмо Минфина об этом. Но налог, это «святое». От уплаты налога никто не может освободить.

Но вам, в этом случае, придется доказывать, что на сайте налоговой действительно была размещена неверная информация. А следов, увы, не осталось. Доказательством, в данном случае, был бы скрин сайта, заверенный у нотариуса…

Можно ли сделать Соглашение о распределении дохода с супругом? Не знаю. Это вам уже с налоговым адвокатом нужно консультироваться. С тем, кто будет готов защищать вашу позицию в суде. Я, все-таки, риэлтор. Моя зона ответственности — не доводить дела до судов.

Елизавета, подскажите пожалуйста, Вы обращались в суд? Какие-то продвижения есть?

Ситуация один в один с Вашей. Думаю, что мы не единственные, кто попал в такую ситуацию. Должен же быть прецедент судебный. Но пока не могу найти вообще ничего по этому вопросу.